Steuersätze für 2023, 2024 oder 2025

Auf dieser Seite kann online der durchschnittliche Steuersatz und der Grenzsteuersatz für die Einkommensteuer in Deutschland berechnet werden. Außerdem gibt es Infos zu ermäßigten Steuersätzen, Eingangssteuersätzen, Spitzensteuersatz oder persönlichem Steuersatz sowie Steuersätzen in weiteren Steuerarten..

| |

| |

Der Steuersatz bei der Einkommensteuer ist der Prozentsatz, mit dem ein bestimmtes Einkommen einer Person oder eines Unternehmens besteuert wird. In Deutschland ist das Steuersystem für die Einkommensteuer progressiv ausgestaltet, was bedeutet, dass der Steuersatz mit steigendem Einkommen zunimmt. Nachfolgend werden wichtige Aspekte und Details zum Steuersatz in Deutschland dargestellt.

Wie wird der Einkommensteuersatz berechnet?

Die Berechnung des Steuersatzes in Deutschland erfolgt für die Einkommensteuer nach einem progressiven Tarif, das heißt, der Steuersatz steigt mit zunehmendem Einkommen. Zur Berechnung wird das prozentuale Verhältnis von der Steuer zum zu versteuernden Einkommen bestimmt.

Es gilt die Steuersatz-Formel:

Steuersatz = (Steuer / zu versteuerndes Einkommen) * 100

TOP ▲

Welche 2 Hauptarten von Steuersätzen gibt es?

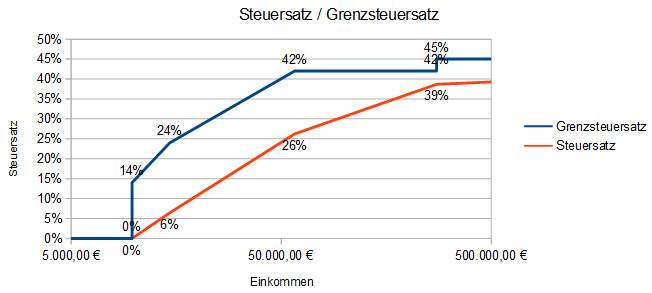

Beim Steuersatz kann zwischen dem Grenzsteuersatz und dem durchschnittlichen Steuersatz unterschieden werden. Während Grenzsteuersätze die Steuersätze des letzten hinzuverdienten Euro beziffern, werden bei durchschnittlichen Steuersätzen die Steuer und das gesamte zu versteuernde Einkommen in Relation gesetzt. Aufgrund der sogenannten Steuerprogression können die Prozentsätze dieser Steuersatzvarianten sehr unterschiedlich ausfallen.

Beispiel: Das zu versteuernde Einkommen liegt 8 Euro über dem Grundfreibetrag (2025:*12.084 Euro). Bis zum Grundfreibetrag fällt keine Einkommensteuer an. Die folgenden 8 Euro werden mit dem Eingangsteuersatz von 14% besteuert. Die Einkommensteuer beträgt nach Abrundung somit lediglich 1 Euro. Der prozentuale Anteil des einem Euros am zu versteuernden Einkommen und damit der durchschnittliche Steuersatz ist fast 0. Der Grenzsteuersatz auf die 8 Euro über dem Grundfreibetrag liegt aber bei ca. 14 %. Mit dem Grenzsteuersatz lässt sich somit die Besteuerung des Hinzuverdienstes bestimmen.

Grundtabelle 2025

| Zu verst.Eink. | Einkommensteuer | Durchschn. Steuersatz | Grenzsteuersatz |

|---|---|---|---|

| 10.000 | 0 | 0,00 % | 0,00 % |

| 15.000 | 487 | 3,25 % | 19,44 % |

| 20.000 | 1.642 | 8,21 % | 24,88 % |

| 25.000 | 2.930 | 11,72 % | 26,65 % |

| 30.000 | 4.307 | 14,36 % | 28,41 % |

| 35.000 | 5.772 | 16,49 % | 30,18 % |

| 40.000 | 7.325 | 18,31 % | 31,95 % |

| 45.000 | 8.967 | 19,93 % | 33,72 % |

| 50.000 | 10.697 | 21,39 % | 35,48 % |

| 55.000 | 12.515 | 22,75 % | 37,25 % |

| 60.000 | 14.422 | 24,04 % | 39,02 % |

| 65.000 | 16.417 | 25,26 % | 40,79 % |

| 70.000 | 18.496 | 26,42 % | 42,00 % |

Welche Einkommensteuersätze gibt es?

Bei der Einkommensteuer fällt für Einkommen bis zum Grundfreibetrag regelmäßig keine Steuer an. Der Steuersatz ist in diesem Bereich somit 0 Prozent. Danach steigt der Einkommensteuersatz in 2 Progressionszonen für jeden hinzuverdienten Euro allmählich von 14% (Einstiegssteuersatz) bis auf 42% an. In den beiden folgenden Proportionalzonen bleibt der Steuersatz dann für jeden weiteren verdienten Euro konstant bei 42% (Spitzensteuersatz) bzw. später für sehr hohe Einkommen bei 45% (Reichensteuer). Danach erhöht sich der Einkommensteuersatz nicht mehr.

Steuersätze 2024

| Tarifzone / (Grenz-) Steuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Existenzminimum steuerfrei | Bis *11.784 Euro | Bis *23.568 Euro |

| Progressionszonen steigend von 14% |

*11.784 Euro |

*23.568 Euro |

| Spitzensteuersatz konstant 42% | 66.761 Euro |

133.522 Euro |

| Reichensteuer konstant 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Steuersätze 2025

| Tarifzone / (Grenz-) Steuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Existenzminimum steuerfrei | Bis *12.084 Euro | Bis *24.168 Euro |

| Progressionszonen steigend von 14% |

*12.084 Euro |

*24.168 Euro |

| Spitzensteuersatz konstant 42% | *68.430 Euro |

*136.860 Euro |

| Reichensteuer konstant 45% | Ab *277.826 Euro | Ab *555.652 Euro |

Wie hoch ist der ESt.-Steuersatz 2025?

Der Grundfreibetrag liegt in diesem Jahr bei *12.084 Euro. Der Steuersatz entspricht in diesem Bereich damit 0%. Zwischen *12.084 Euro und *68.430 Euro steigt der Einkommenssteuersatz von 14% auf 42%. In der Proportionalzone von *68.430 Euro bis *277.826 Euro liegt der Steuersatz bei 42% und in der Zone danach bei 45%.

| Jahr | 42% Spitzensteuersatz ab | 45% Reichensteuer ab |

|---|---|---|

| 2025 | *68.430 Euro | *277.826 Euro |

| 2024 | 66.761 Euro | 277.826 Euro |

| 2023 | 62.809 Euro | 277.826 Euro |

| 2022 | 58.597 Euro | 277.826 Euro |

Wie hoch ist der ESt.-Steuersatz 2024?

Bis zu einem Einkommen von *11.784 Euro fällt in diesem Steuerjahr grudsätzlich keine Steuer an, so dass der Einkommenssteuersatz für diesen Bereich 0% beträgt. Von *11.784 Euro bis 66.761 Euro steigt der Steuersatz von 14% auf 42% an. In der Zone von 66.761 Euro bis 277.826 Euro liegt der Steuersatz durchgehend bei 42%. Ab einem zu versteuerndem Einkommen von 277.826 Euro beträgt der Reichen-Steuersatz dann 45%.

Wie hoch ist der ESt.-Steuersatz 2023?

Der ESt-Steuersatz liegt bis zu einem Einkommen von 10.908 Euro in der Regel bei 0 Euro.Im Bereich von 10.908 Euro bis 62.809 Euro steigt er von 14% auf 42%. In der Zone zwischen 62.809 Euro und 277.826 Euro liegt der Steuersatz bei 42% und danach ab 277.826 Euro bei 45%

Was ist der Unterschied zwischen progressivem und konstantem Steuersatz?

Ein progressiver Steuersatz bedeutet, dass der Steuersatz mit steigendem Einkommen zunimmt. Personen mit höherem Einkommen zahlen einen höheren Prozentsatz an Steuern als Personen mit niedrigerem Einkommen. Der Steuersatz steigt in bestimmten Bereichen schrittweise an.

Ein konstanter Steuersatz (Flat Tax), bedeutet, dass alle Einkommen mit dem gleichen Prozentsatz besteuert werden, unabhängig von der Höhe des Einkommens. Der Steuersatz bleibt also für alle Einkommensstufen gleich.

Progressive Steuersätze gibt es etwa bei der Einkommensteuer (Einkommensteuersatz) bzw. der Lohnsteuer und in einer Mischform auch bei der Erbschaftsteuer.

Konstante Steuersätze liegen zum Beispiel bei der Körperschaftsteuer, der Umsatzsteuer, Gewerbesteuer oder Grunderwerbsteuer vor.

Steuersatzrechner

Mit dem Steuersatzrechner können der durchschnittliche Steuersatz und der Grenzsteuersatz für die Einkommensteuer oder die Gesamtsteuerbelastung berechnet werden. Der Rechner berücksichtigt auch Progressionseinkünfte, wie etwa das Arbeitslosengeld 1, welche Einfluss auf die Steuersätze haben. Schauen Sie hierzu auf der Seite mit diesem Progressionsvorbehalt-Rechner. Eine Steuersatzänderung kann zudem durch die Anwendung der Fünftelregelung gegeben sein oder durch den ermäßigten Steuersatz nach §34 (3) EStG. Die Steuersätze für das von Ehegatten zusammenaddierte Einkommen können in einer Splittingtabelle abgelesen werden.

Für die Berechnung der progressiven Steuersätze kann ein Einkommensteuerrechner, ein Lohnsteuerrechner oder Erbschaftsteuerrechner verwendet werden. Für Steuerarten mit linearen Steuersätzen finden Sie hier einen Körperschaftsteuerrechner, Umsatzsteuerrechner, Gewerbesteuerrechner oder Grunderwerbsteuerrechner. Zudem können Sie eine Steuersatz-Tabelle erstellen. Die Ergebnisse der Rechner sind ohne Gewähr.

Wie hoch ist der persönliche Steuersatz?

Der individuelle Steuersatz richtet sich nach dem persönlichen Einkommen und steigt ab dem Grundfreibetrag mit zunehmender Einkommenshöhe kontinuierlich an. Zur Bestimmung kann eine Steuersatztabelle erstellt und entsprechend des eigenen Einkommens der Steuersatz in der Tabelle abgelesen werden.

Wie hoch ist der Einkommensteuersatz auf einen Hinzuverdienst?

Zur Berechnung der Versteuerung kann im Rechner für den ESt.-Steuersatz das zu versteuernde Einkommen und eine Einkommensveränderung angegeben werden. Bei den Ergebnissen werden die Steuern, die Steuersätze und der Nettohinzuverdienst berechnet. Wird ein negativer Betrag eingegeben, können die Steuersätze auf die Erspanis ermittelt werden.

In welchen Fällen gibt es ermäßigte Einkommensteuersätze?

Ein ermäßigter Steuersatz kommt im Einkommensteuerrecht etwa bei Abfindungen in Betracht, soweit der Voraussetzungen des §34 EStG erfüllt sind. Nähere Informationen finden Sie unter diesem Link zur sogenannten Fünftelregelung bei Abfindungen. Durch diese Steuerermäßigung sollen Einkünfte, welche für mehrere Jahre in einem Jahr zusammengeballt zufließen, ermäßigt besteuert werden, indem der Progressionseffekt gemildert wird. Für die Steuerberechnung bei Abfindungen kann auch folgender Abfindungsrechner verwendet werden. Daneben kennt das Einkommensteuerrecht weitere Steuerermäßigungen wie z.B. bei der Lohnsteuerpauschalierung oder der Abgeltungsteuer auf Kapitalerträge.

Wie ändern Lohnersatzleistungen den Steuersatz?

Entgeltersatzleistungen wie ALG1, Krankengeld, Elterngeld usw. sind zwar steuerfrei, sie können aber den Steuersatz der Einkommensteuer erhöhen. Gem. §32b EStG ist bei der Berechunung ein besonderer Steuersatz zu ermitteln, welcher sich aus dem zu versteurndem Eikommen zzgl. der Entgeltersatzleistungen ergeben würde. Dieser Steuersatz wird allerdings nur auf das zu versteuernde Einkommen ohne Lohnersatzleistungen angewendet. Bei positiven zusätzlichen Progressionseinkünften wird der Steuersatz somit erhöht. Bei negativen Progressionseinkünften (etwa bei Rückzahlungen von ALG1) wird der Steuersatz vermindert.

Welche Soli-Steuersätze gibt es?

Der Steuersatz (Zuschlagssatz) für den Solidaritätszuschalg wird auf die Einkommensteuer und nicht auf das zu versteuernde Einkommen angewendet. Der Zuschlagssatz für den Solidaritätszuschlag beträgt grundsätzlich 5,5% der Einkommensteuer. Allerdings gibt es zu Beginn eine Freigrenze für einen Einkommensteuerbereich, in welchem der Zuschlagssatz 0% beträgt. Danach folgt ein Steuerbereich mit erhöhtem Steuersatz, bis die durch die Freigrenze weggefallene Steuer kompensiert ist. Erst danach bleibt der Steuersatz konstant beim Regelzuschlagssatz von 5,5%. Durch diese Regelung wird sichergestellt, dass auf geringere EInkommen kein Soli zu zahlen ist.

Solidaritätszuschlag Steuersätze

| Zeitraum | Freigrenze für ESt.-Bereich | Zuschlagssatz Anfang | Regelzuschlagssatz |

|---|---|---|---|

| vor 2021 | 0% bis 972 (1.944) Euro | 20% der ESt. | 5,5% der ESt. |

| ab 2021 | 0% bis 16.956 (33.912) Euro | 11,9% der ESt. | 5,5% der ESt. |

| ab 2023 | 0% bis 17.543 (35.086) Euro | 11,9% der ESt. | 5,5% der ESt. |

| ab 2024 | 0% bis 18.130 (36.260) Euro | 11,9% der ESt. | 5,5% der ESt. |

Welche Umsatzsteuersätze gibt es?

Im deutschen Umsatzsteuerrecht wird unterschieden zwischen dem Regelsteuersatz von 19% und dem ermäßigten Steuersatz von 7%. Daneben sind einige Lieferungen bzw. Leistungen umsatzsteuerbefreit. Die im Bruttopreis enthaltene Umsatzsteuer kann unter Angabe des Umsatzsteuersatzes mit einem MwSt-Rechner ermittelt werden.

Welche Kapitalertragsteuersätze gibt es?

Der Steuersatz auf private Kapitaleinkünfte beträgt nach Berücksichtigung des Sparerpauschbetrages grundsätzlich 25%. Hinzukommen der Solidaritätszuschlag und gegebenenfalls die Kirchensteuer. Mit dem Soli zusammen ergibt sich ein Kapitalertragsteuersatz von 26,38 %. Bie 8% KiSt beträgt der Gesamtsteuersatz 27,82 % und bei 9% KiSt liegt er bei insgesamt 28,00 %. Der genaue Steuersatz unter Berücksichtigung von Freistellungsaufträgen lässt sich auf dieser Seite zur Versteuerung der Kapitalerträge berechnen.

Beispiel: Durchschnittlicher Steuersatz

In zahlreichen Berechnungen wird der durchschnittliche Steuersatz angegeben. Um den durchschnittlichen Steuersatz zu ermitteln, wird einfach die Steuer durch das Einkommen geteilt. Der durchschnittliche Steuersatz ist bei progressiven Steuersätzen allerdings nicht dazu geeignet, herauszufinden, welche Steuer auf ein zusätzliches Einkommen zu entrichten ist. Denn der Hinzuverdienst wird nicht mit dem durchschnittlichen Steuersatz versteuert, sondern mit einem der Progression entsprechenden höheren Steuersatz.

Beispielrechnung für das Steuerjahr 2022, zu versteuerndes Einkommen: 80.000 Euro

Bis zum Grundfreibetrag in Höhe von 9.984 Euro beträgt die Steuer 0 Euro.

In den Progressionszonen I und II (9.985 Euro - 58.597 Euro) beträgt die Einkommensteuer 15.343 Euro (31,56 %).

Das restliche Einkommen (58.597 Euro - 80.000 Euro) unterliegt dem Spitzensteuersatz. Die Einkommensteuer beträgt hier 8.989 Euro (42%).

Insgesamt ergeben sich demnach 24.332 Euro. Der durchschnittlicher Steuersatz beträgt somit 30,42% und der Grenzsteuersatz 42%.

Einen guten Überblick über die Steuersätze in Abhängigkeit vom zu versteuerndem Einkommen bieten Einkommensteuertabellen, wie Splittingtabellen für Ehegatten oder Grundtabellen für Alleinstehende.

Welche Sparmöglichkeiten bieten hohe Steuersätze?

Grundsätzlich lassen sich bei hohen Steuersätzen mehr Steuern sparen. Hierzu ein Beispiel:

Computeranschaffung 952 Euro inkl. USt.

Ein vorsteuerabzugsbrechtigter Freiberufler mit Spitzensteuersatz von 42% rechnet wie folgt:

Abziehbare Vorsteuer: 52 Euro

Volle Abschreibung der Netto Anschaffungskosten von 800 Euro im Jahr der Anschaffung. Einkommensteuerersparnis 336 Euro (bei Grenzsteuersatz 42%)

Es verbleiben zu tragende Kosten in Höhe von 464 Euro (800 Euro -52 Euro - 336 Euro).

Gegenbeispiel: Kleinunternehmer mit einem zu versteuerndem Einkommen von 12.000 Euro.

Der Kleinunternehmer ist nicht vorsteuerabzugsberechtigt. In 2025 wären bei einem z.v. Einkommen von 12.000 Euro auch keine Steuern zu zahlen. Die zu tragenden Kosten belaufen sich somit auf die vollen 852 Euro. Es ergibt sich eine Belastungsdifferenz in Höhe von 388 Euro (52 Euro + 336 Euro) zzgl. 18,48 Euro Soli.

TOP ▲