1. Welche Grenzsteuersatz-Bereiche gibt es bei der Einkommensteuer?

2. Wie hoch ist der Grenzsteuersatz 2025?

3. Wie hoch ist der Grenzsteuersatz 2024?

4. Wie hoch ist der Grenzsteuersatz 2023?

5. Wie hoch ist der Grenzsteuersatz 2022?

6. Welche Grenzsteuersatz-Werte werden berechnet?

7. Wann ist der Grenzsteuersatz sinnvoll?

Grenzsteuersatz

Hier kann der Grenzsteuersatz online für die Einkommensteuer in 2024, 2025 und früher berechnet werden.

| |

| |

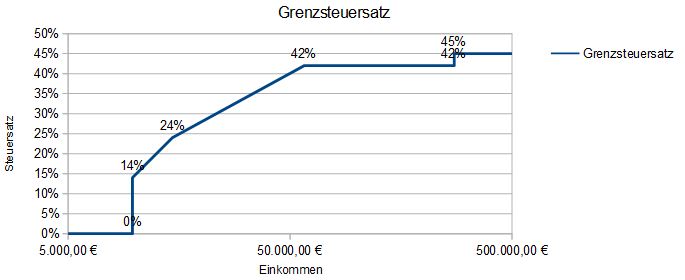

Der Grenzsteuersatz ist gewissermaßen der Steuersatz, welcher für die Steuerberechnung des letzten hinzuverdienten Euro verwendet wird. Der Grenzsteuersatz ist daher insbesondere dann wichtig, wenn die Steuer auf einen Hinzuverdienst berechnet werden soll. Grenzsteuersätze unterscheiden sich bei der Einkommensteuer in Deutschland von den durchschnittlichen Steuersätzen. Hier kann eine Grenzsteuersatz Tabelle berechnet werden.

Welche Grenzsteuersatz-Bereiche gibt es bei der Einkommensteuer?

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Existenzminimum 0% | Bis *12.084 Euro | Bis *24.168 Euro |

| Progressionszonen 14% | *12.084 Euro | *24.168 Euro |

| Spitzensteuersatz 42% | *68.430 Euro | *136.860 Euro |

| Reichensteuer 45% | Ab *277.826 Euro | Ab *255.652 Euro |

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Existenzminimum 0% | Bis 11.604 Euro | Bis 23.208 Euro |

| Progressionszonen 14% | 11.604 Euro | 23.208 Euro |

| Spitzensteuersatz 42% | 66.761 Euro | 133.522 Euro |

| Reichensteuer 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Der Einkommensteuertarif in Deutschland ist in den mittleren Zonen progressiv ausgestaltet. Bis zum Grundfreibetrag fällt in der Regel keine Steuer an. Der Grenzsteuersatz beträgt in diesem Bereich daher 0%. Von da an steigt der Grenzsteuersatz mit einem Eingangssteuersatz von 14% bis auf 42%. Im oberen Einkommensbereich befinden sich zwei Zonen, in denen der Steuersatz konstant bleibt. Diese Proportionalzonen fangen in 2025 für Einzelveranlagte bei *68.430 Euro (42% Spitzensteuersatz) und bei der Reichensteuer ab *277.826 Euro (45%) an. Weitere Infos zum Spitzensteuersatz von 42% finden Sie auf der entsprechenden Unterseite. Werden neben der Einkommensteuer auch der Solidaritätszuschlag und die Kirchensteuer (9% der ESt) berücksichtigt, liegt der diesbezügliche Grenzsteuersatz für die Reichensteuer bei ca. 51,75%, wobei die gezahlte Kirchensteuer allerdings als Sonderausgabe von der Steuer abzugsfähig ist. Der Grenzsteuersatz kann sich bei zusätzlichen Einkünften unter Progressionsvorbehalt oder auch bei außerordentlichen Einkünften entsprechend der Fünftelregelung ändern. Weitere Infos gibt es auch auf Fuenftelregelung.info.

| Jahr | Spitzensteuersatz 42% ab | Reichensteuer 45% ab |

|---|---|---|

| 2025 | *68.430 Euro | *277.826 Euro |

| 2024 | 66.761 Euro | 277.826 Euro |

| 2023 | 62.809 Euro | 277.826 Euro |

| 2022 | 58.597 Euro | 277.826 Euro |

| Jahr | Spitzensteuersatz 42% ab | Reichensteuer 45% ab |

|---|---|---|

| 2025 | *136.860 Euro | *255.652 Euro |

| 2024 | 133.522 Euro | 555.652 Euro |

| 2023 | 125.618 Euro | 555.652 Euro |

| 2022 | 117.194 Euro | 555.652 Euro |

Grenzsteuersatz für Solidaritätszuschlag auf Einkommensteuer

| Steuerjahr | Freigrenze bis ESt. | Steuersatz Start | Regelsteuersatz |

|---|---|---|---|

| vor 2021 | 0% bis 972 (1.944) Euro ESt. | 20% der ESt. | 5,5% der ESt. |

| ab 2021 | 0% bis 16.956 (33.912) Euro ESt. | 11,9% der ESt. | 5,5% der ESt. |

| ab 2023 | 0% bis 17.543 (35.086) Euro ESt. | 11,9% der ESt. | 5,5% der ESt. |

| ab 2024 | 0% bis 18.130 (36.260) Euro ESt. | 11,9% der ESt. | 5,5% der ESt. |

TOP ▲

Grundtabelle 2025

| Zu verst.Eink. | Einkommensteuer | Durchschn. Steuersatz | Grenzsteuersatz |

|---|---|---|---|

| 10.000 | 0 | 0,00 % | 0,00 % |

| 15.000 | 487 | 3,25 % | 19,44 % |

| 20.000 | 1.642 | 8,21 % | 24,88 % |

| 25.000 | 2.930 | 11,72 % | 26,65 % |

| 30.000 | 4.307 | 14,36 % | 28,41 % |

| 35.000 | 5.772 | 16,49 % | 30,18 % |

| 40.000 | 7.325 | 18,31 % | 31,95 % |

| 45.000 | 8.967 | 19,93 % | 33,72 % |

| 50.000 | 10.697 | 21,39 % | 35,48 % |

| 55.000 | 12.515 | 22,75 % | 37,25 % |

| 60.000 | 14.422 | 24,04 % | 39,02 % |

| 65.000 | 16.417 | 25,26 % | 40,79 % |

| 70.000 | 18.496 | 26,42 % | 42,00 % |

Wie hoch ist der Grenzsteuersatz 2025?

Übersicht zu den ESt-Grenzsteuersätzen 2025:

1) bis *12.084 Euro: Grenzsteuersatz 0%

2) über *12.084 Euro bis *68.430 Euro: von 14% auf 42% steigender Grenzsteuersatz

3) mehr als *68.430 Euro bis *277.826 Euro: Grenzsteuersatz 42%

4) ab *277.826 Euro: Grenzsteuersatz 45%

Verdoppelung der Einkommensbeträge bei zusammenveranlagten Ehegatten. Kirchensteuer und der Solidaritätszuschlag sind ebenfalls zu berücksichtigen.

Wie hoch ist der Grenzsteuersatz 2024?

Übersicht zu den ESt-Grenzsteuersätzen 2024:

1) bis 11.604 Euro: Grenzsteuersatz 0%

2) von 11.604 Euro bis 66.761 Euro: von 14% auf 42% steigender Grenzsteuersatz

3) von 66.761 Euro bis 277.826 Euro: Grenzsteuersatz 42%

4) ab 277.826 Euro: Grenzsteuersatz 45%

Verdoppelung der Einkommensbeträge bei zusammenveranlagten Ehegatten. Kirchensteuer und der Solidaritätszuschlag sind ebenfalls zu berücksichtigen.

Wie hoch ist der Grenzsteuersatz 2023?

Übersicht zu den ESt-Grenzsteuersätzen 2023:

1) bis 10.908 Euro: Grenzsteuersatz 0%

2) von 10.908 Euro bis 62.809 Euro: von 14% auf 42% steigender Grenzsteuersatz

3) von 62.809 Euro bis 277.826 Euro: Grenzsteuersatz 42%

4) ab 277.826 Euro: Grenzsteuersatz 45%

Verdoppelung der Einkommensbeträge bei zusammenveranlagten Ehegatten. Kirchensteuer und der Solidaritätszuschlag sind ebenfalls zu berücksichtigen.

Wie hoch ist der Grenzsteuersatz 2022?

Die Grenzsteuersätze 2022 für die Einkommensteuer stellen sich innnerhalb der genannten Einkommensstufen folgendermaßen dar.

1) bis 10.347 Euro: Grenzsteuersatz 0%

2) von 10.347 Euro bis 58.597 Euro: von 14% auf 42% steigender Grenzsteuersatz

3) von 58.597 Euro bis 277.826 Euro: Grenzsteuersatz 42%

4) ab 277.826 Euro: Grenzsteuersatz 45%

Bei der Zusammenveranlagung verdoppeln sich die Einkommensbeträge entsprechend. Zu berücksichtigen sind gegebenenfalls außerdem die Kirchensteuer und der Solidaritätszuschlag.

Welche Grenzsteuersatz-Werte werden berechnet?

Auf dieser Seite lassen sich für 2025 und früher der Grenzsteuersatz und die Einkommensteuer berechnen. Ebenso kann der durchschnittliche Steuersatz für einen beliebigen Hinzuverdienst ermittelt werden. Die Grenzsteuersätze werden sowohl auf die Einkomensteuer als auch auf die gesamte Steuerlast (inkl. KiSt. und Solz.) in einer Grenzsteuersatz-Tabelle berechnet. Dabei wird auch die Tarifzone angezeigt. die möglichen Werte sind: (G)rundfreibetrag, (P)rogressivzone, (S)pitzensteuersatz und ((R)eichensteuer. Außerdem werden der Steuersatz für den Solidaritätszuschlag auf die Einkommensteuer sowie der daraus abgeleitete Grenzsteuersatz dargestellt. Eine Gewähr für die Richtigkeit der Berechnungsergebnisse erfolgt nicht. Die Grenzsteuersätze lassen sich außerdem in folgender Einkommensteuertabelle sowohl für die Grundtabelle als auch für die Splittingtabelle kostenlos berechnen.

Falls die Auswirkungen einer Gehaltserhöhung auf den Nettolohn berechnet werden sollen, so sind ebenfalls die veränderten Sozialversicherungbeiträge zu berücksichtigen.

Wann ist der Grenzsteuersatz sinnvoll?

Ber Grenzsteuersatz hat den Vorteil gegenüber dem durchschnittlichen Steuersatz, dass er Auskunft über die Besteuerung des Hinzuverdienstes gibt.

Beispiel für 2025: Bis zu einem zu versteuerndem Einkommen von *12.084 Euro beträgt die Steuer wegen des Grundfreibetrages 0 Euro. Steigt das zu versteuernde Einkommen um 100 Euro, so beträgt die Steuer 14 Euro. Der durchschnittliche Steuersatz beträgt dann 0,15% (14 Euro / (*12.084 Euro+100 Euro) * 100). Nur die Einkommenserhöhung von 100 Euro wird bei diesem Einkommen mit 14 Euro - also 14% (Grenzsteuersatz auf die letzten 100 Euro) - versteuert. Hier besteht also ein großer Unterschied zwischen durchschnittlichem Steuersatz und Grenzsteuersatz.

Falls die Besteuerung eines Hinzuverdienstes beurteilt werden soll, ist bei progressiven Steuersätzen grundsätzlich eher der Grenzsteuersatz hilfreich als der durchschnittliche Steuersatz.

TOP ▲