Der Einkommensteuertarif in Deutschland

Wie der progressive Steuertarif jeden zusätzlichen Euro tiefer belastet - mit einer Übersicht und online Berechnung für 2025, 2024 oder 2023.

| |

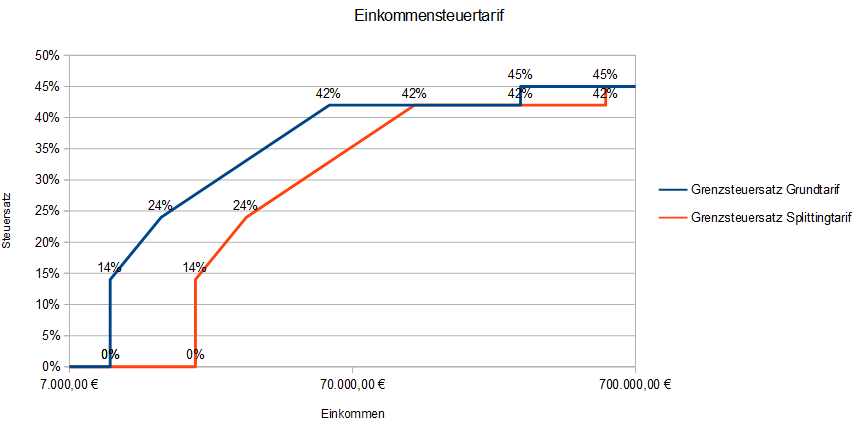

Der Einkommensteuertarif für Deutschland ist im Einkommensteuergesetz in §32a EStG geregelt. Der Steuertarif beschreibt, wie sich die Höhe der Einkommensteuer aus dem zu versteuerndem Einkommen berechnen lässt. Er ist progressiv gestaltet, was bedeutet, dass mit steigendem Einkommen auch der Steuersatz ansteigt. Zu unterscheiden sind der Grundtarif für die Einzelveranlagung und der Splittingtarif für die Zusammenveranlagung von Verheirateten. Nachfolgend finden Sie einen Überblick über die wichtigsten Merkmale und Bestandteile des Einkommensteuertarifs:

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Bis Grundfreibetrag 0% | 0 Euro |

0 Euro |

| Progressionszone 1 14% |

*12.084 Euro |

*24.168 Euro |

| Progressionszone 2 ca. 24% |

*17.430 Euro |

*34.860 Euro |

| Spitzensteuersatz 42% | *68.430 Euro |

*136.860 Euro |

| Reichensteuer 45% | Ab *277.826 Euro | Ab *555.652 Euro |

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Bis Grundfreibetrag 0% | 0 Euro |

0 Euro |

| Progressionszone 1 14% |

*11.784 Euro |

*23.568 Euro |

| Progressionszone 2 ca. 24% |

17.006 Euro |

34.012 Euro |

| Spitzensteuersatz 42% | 66.761 Euro |

133.522 Euro |

| Reichensteuer 45% | Ab 277.826 Euro | Ab 555.652 Euro |

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Bis Grundfreibetrag 0% | 0 Euro |

0 Euro |

| Progressionszone 1 14% |

10.908 Euro |

21.816 Euro |

| Progressionszone 2 ca. 24% |

15.787 Euro |

31.574 Euro |

| Spitzensteuersatz 42% | 62.809 Euro |

125.618 Euro |

| Reichensteuer 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Welche Tarifzonen gibt es beim Steuertarif?

Nachfolgend wird der Einkomensteuertarif für 2025 beschrieben. Gemäß §32a EStG können 5 Tarifzonen unterschieden werden.

Tarifzone 1: Die erste 1. Einkommenszone bis zum Grundfreibetrag in Höhe von *12.084 Euro wird auch als Nullzone bezeichnet, da hier in der Regel keine Einkommensteuer anfällt.

Tarifzone 2: Dieser Bereich mit einem Eingangssteuersatz von 14% wird 1. Progressionszone genannt. Diese Tarifzone reicht bis zu einem zu versteuerndem Einkommen in Höhe von *17.430 Euro und ist durch einen relativ schnellen Anstieg des Grenzsteuersatzes gekennzeichnet.

Tarifzone 3: In dieser 2. Progressionszone ab *17.430 Euro steigt der Grenzsteuersatz dann mit jedem Euro etwas langsamer auf zum Schluss 42%.

Tarifzone 4: Im Bereich von *68.430 Euro - *277.826 Euro bleibt der Einkommensteuersatz konstant bei 42% (Spitzensteuersatz). Hier wird jeder hinzuverdiente Euro mit 42 Cent besteuert.

Tarifzone 5: Ab *277.826 Euro beginnt die 2. Proportionalzone (Reichensteuer) mit einem Steuersatz von 45%. Jeder hinzuverdiente Euro in dieser Zone wird demnach mit 45 Cent besteuert.

TOP ▲

Was ist der Unterschied zwischen Progressionszonen und Proportionalzonen?

Der Unterschied zwischen den Progressionszonen und Proportionalzonen lässt sich wie folgt beschreiben: In den letzten beiden Proportionalzonen des Einkommensteuertarifs wird jeder hinzuverdiente Euro mit dem selben Prozentsatz (42% bzw. 45%) besteuert. Der Grenzsteuersatz bleibt also konstant. In den beiden Progressionszonen zuvor hingegen wird jeder hinzuverdiente Euro tendenziell mit einem höheren Einkommensteuersatz besteuert. Der Grenzsteuersatz steigt also in diesen Einkommensbereichen an. Man spricht hier von einem progressiven Einkommensteuertarif.

| Jahr | 42% Spitzensteuersatz ab | 45% Reichensteuer ab |

|---|---|---|

| 2025 | *68.430 Euro | *277.826 Euro |

| 2024 | 66.761 Euro | 277.826 Euro |

| 2023 | 62.809 Euro | 277.826 Euro |

| 2022 | 58.597 Euro | 277.826 Euro |

Welche Abwandlungen des Einkommensteuertarifs gibt es?

Zu dem in §32a (1) EStG beschriebenen Grundtarif gibt es einige Abwandlungen. So werden bei der Zusammenveranlagung von Ehegatten, dem sogenannten Splittingtarif, die Einkommen der beiden Steuerpflichtigen gem. §32a (5) EStG addiert und auf dieser Basis die Einkommensteuer berechnet.

Bei diesem Splittingverfahren wird im ersten Schritt das gemeinsame zu versteuernden Einkommen halbiert, und darauf die Einkommensteuer berechnet. Im 2. Schritt wird diese dann verdoppelt. Anders ausgedrückt wird davon ausgegangen, dass beide Ehegatten gleich viel verdienen und die jeweilige Einkommensteuer zusammengezählt. In der Regel führt dieses zu einer Steuerverringerung gegenüber der Einzelveranlagung aufgrund der Steuerprogression. Zu weiteren Informationen mit einer Online-Berechnung schauen Sie auf der Seite Ehegattensplitting.info.

Gemäß §32b EStG wird der Steuersatz geändert, wenn steuerfreie unter Progressionsvorbehalt stehende Einkünfte (etwa Entgeltersatzleistungen, wie Arbeitslosengeld, Elterngeld ...) zu berücksichtigen sind. Weitere Infos finden Sie auf dieser Seite mit einem Progressionsvorbehalt-Rechner für Ehegatten.

Nach §34 EStG können in einigen Fällen (z.B. bei Abfindungen) Steuervergünstigungen durch die Fünftelregelung in Anspruch genommen werden. Schauen Sie hierzu auf die Seite Fuenftelregelung.info. Auch eine Einkommensteuerpauschalierung ist in einigen Fällen möglich. So beträgt die pauschale Einkommensteuer bei Minijobs lediglich 2% und ist zudem vom Arbeitgeber zu tragen. In § 32c EStG wird eine Tarifermäßigung bei Einkünften aus Land- und Forstwirtschaft beschrieben. Die Einkünfte aus Kapitalvermögen werden gem. § 32d EStG nach Abzug eines Sparerfreibetrags und Durchführung einer Günstigerprüfung mit einem konstanten Einkommensteuersatz (25% zzgl. Solz und ggfs. KiSt.) besteuert.

Wie erfolgt die ESt-Tarifberechnung?

Die Einkommensteuer wird auf Basis des zu versteuernden Einkommens berechnet. Das zu versteuernde Einkommen ergibt sich aus dem Gesamteinkommen abzüglich verschiedener Abzüge (wie Werbungskosten, Sonderausgaben und außergewöhnliche Belastungen) und Freibeträge.

Auf dieser Seite lassen sich die Einkommensteuerttarife in Abhängigkeit vom zu versteuernden Einkommen für die Jahre 2025 oder 2024 berechnen. Wird die Zusammenveranlagung gewählt, kommt der Splittingtarif zur Anwendung. Komplexere Tarif-Berechnungen lassen sich auf der Hauptseite durchführen. Die Einkommensteuertarif-Berechnungen erfolgen ohne Gewähr.

Warum wird der Tarif jedes Jahr angepasst?

Der Steuertarif wird inflationsbedingt jedes Jahr angepasst, um das steuerfreie Existenzminimum zu gewährleisten. Das Einkommen, das zur Sicherung der Grundbedürfnisse benötigt wird, soll nicht durch Steuern gemindert werden. Aus diesem Jahr wird der Grundfreibetrag jedes Jahr entsprechend angehoben. Die "kalte Progression" bezeichnet zusätzlich den Effekt, dass Lohnerhöhungen durch die Inflation entwertet werden, während sie gleichzeitig dazu führen können, dass ein Steuerpflichtiger in einen höheren Steuersatz rutscht. Um dies zu verhindern, wird der Einkommensteuertarif auch in den anderen Tarifzonen in regelmäßigen Abständen angepasst.

Welche weiteren Steuern sind mit dem ESt-Tarif verbunden?

Der Solidaritätszuschlag und ggfs. die Kirchensteuer hängen von der Höhe der Einkommensteuer ab.Ab einer bestimmten Freigrenze wird auf die festgesetzte Einkommensteuer zusätzlich der Solidaritätszuschlag in Höhe von 5,5 % erhoben. Für Kirchenmitglieder kommt noch die Kirchensteuer hinzu, die je nach Bundesland 8 % oder 9 % der Einkommensteuer beträgt.

TOP ▲