Einkommensteuerrechner 2025, 2024 oder 2023

Einkommensteuerrechner für Alleinstehende und Verheiratete | Berechnung von Einkommensteuer, Kirchensteuer, Soli, Steuersätzen, Tabellen und der Lohnsteuer für 2023, 2024 oder 2025.

| |

| |

Der Einkommensteuerrechner berechnet die Einkommensteuer (ESt) auf Basis des zu versteuernden Einkommens gem. § 32a EStG. Mit wenigen Eingaben, wie dem Jahreseinkommen, lassen sich die Einkommensteuer, Solidaritätszuschlag und gegebenenfalls Kirchensteuer berechnen.

Hinweis: Der ESt-Rechner berücksichtigt für 2024 schon jetzt den neuen und rückwirkend erhöhten Grundfreibetrag von *11.784 Euro gem. PAP vom 13.08.2024. Die Berechnungen für 2025 und 2026 orientieren sich an den geplanten Steuertarifen.

Wie erfolgt die Einkommensteuerberechnung in Deutschland?

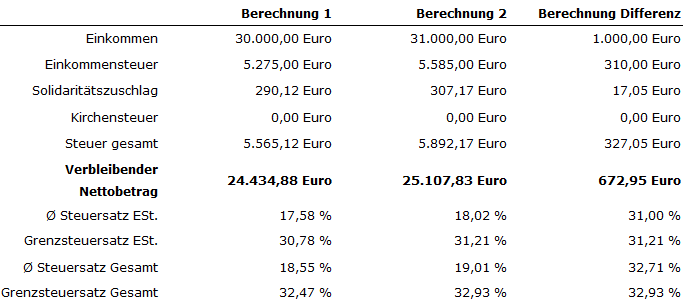

Die Einkommensteuerberechnung ist in Deutschland in bestimmten Bereichen progressiv ausgestaltet. Das bedeutet, dass der Steuersatz mit steigendem Einkommen bis zu einem bestimmten Einkommen zunimmt.

Unter dem Steuerfreibetrag bzw. dem Grundfreibetrag (2025: *12.084 Euro) fällt im Regelfall keine Einkommenssteuer an. Ausnahmen bilden die beschränkte Steuerpflicht oder zusätziche Einkünfte unter Progressionsvorbehalt. Ab dem Grundfreibetrag steigt der Steuersatz dann von 14% kontinuierlich an, bis in der ersten Proportionalzone der Spitzensteuersatz von 42% erreicht wird. Ab diesem Einkommen unterliegt dann jeder hinzuverdiente Euro gewissermaßen einer Einkommensteuer von 42 Cent. Der hier bereitgestellte Einkommensteuerberechner berücksichtigt außerdem die sogenannte Reichensteuer von 45% (2. Proportionalzone) für sehr hohe Einkommen sowie gegebenenfalls den Progressionsvorbehalt für Lohnersatzleistungen wie etwa das Arbeitslosengeld.

Eine Form der Einkommensteuer ist die Lohnsteuer, welche über den Arbeitgeber direkt an das Finanzamt gezahlt wird. Weiter unten finden Sie einen Brutto-Netto-Rechner, der die Lohnsteuer und Sozialabgaben auf Basis des Bruttolohns und der Steuerklasse berechnet. Alle Berechnungsergebnisse erfolgen ohne Gewähr.

TOP ▲

Was sind die Parameter für die ESt-Berechnung?

Der wichtigste Eingabeparameter zur Einkommensteuerberechnung ist das zu versteuernde Einkommen. Abzugsfähige Ausgaben wie Werbungskosten, Sonderausgaben (Versicherungen etc.) oder außergewöhnliche Belastungen sind hier also bereits berücksichtigt.

Der Einkommensteuerrechner berechnet neben der Einkommensteuer auch die Kirchensteuer und den Solidaritätszuschlag. Der Kirchensteuersatz liegt in Bayern und Baden-Württemberg bei 8 %, in allen anderen Bundesländern bei 9 % bezogen auf die Einkommensteuer.

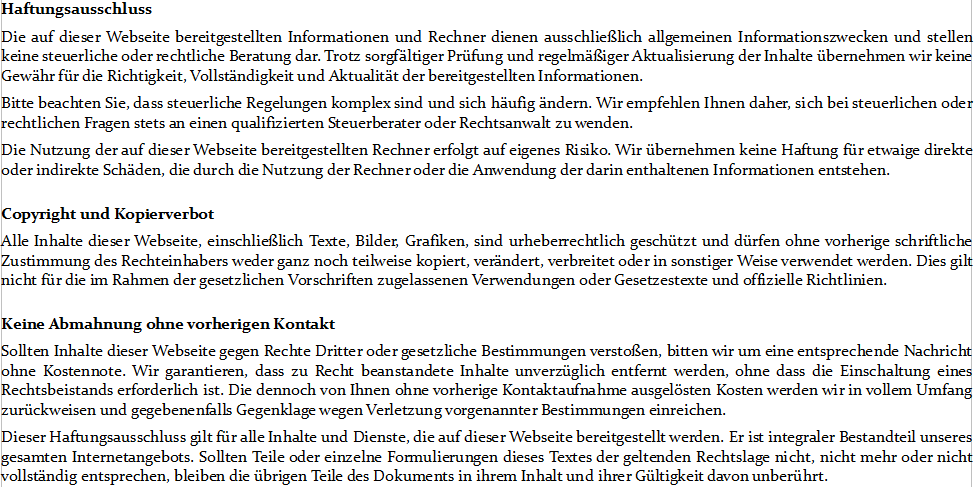

Oftmals ist es von Interesse, herauszufinden, mit welcher Steuer ein bestimmtes Zusatzeinkommen besteuert wird. Für diesen Erhöhungsbetrag kann der Einkommensteuerrechner ebenfalls die Einkommensteuer berechnen und außerdem die Steuerdifferenz ermitteln. Alternativ lassen sich auch Einkommensteuertabellen erstellen und als PDF ausgeben.

Bitte beachten Sie, dass die Steuerrechner nur einen groben Überblick über die zu zahlenden Steuern geben und keine Steuerberatung ersetzen sollen. Für die Benutzung durch die hier bereitgestellten Einkommen-Steuerrechner wird keine Haftung übernommen. Auf folgenden Seiten kann eine Einkommensteuertabelle bzw. Steuertabelle individuell erstellt werden. Zur Besteuerung von Abfindungen sei auf diesen Abfindungsrechner hingewiesen. Zur Ermittlung der Einkommensteuervergünstigungen kann auch folgender Fünftelregelung Rechner verwendet werden.

TOP ▲

Wie groß ist der Steuervorteil bei Zusammenveranlagung?

Mit einem weiteren Einkommensteuer-Rechner lassen sich die Steuervorteile für Verheiratete bei einer Zusammenveranlagung berechnen. Bitte geben Sie zur Einkommensteuerberechnung jeweils das zu versteuernde Einkommen der Ehegatten ein. Der Steuervorteil ist im allgemeinen umso größer, je größer die Einkommensdifferenz der Ehegatten ist. In bestimmten Fällen ist eine Einzelveranlagung günstiger.

TOP ▲

Einkommensteuerberechnungswerte für 2025

Bis zum Grundfreibetrag in Höhe von *12.084 Euro fällt dem Einkommensteuer-Grundtarif entsprechend in der Regel keine Einkommensteuer an. Bis zum Einkommen in Höhe von *68.430 Euro steigt der Grenzsteuersatz von 14% auf 42%. Von *68.430 Euro bis *277.826 Euro beträgt der Steuersatz 42%, ab *277.826 Euro dann 45%.

| Tarifbereich | Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|---|

| Unterhalb Existenzminimum | 0% | 0 Euro |

Bis *24.168 Euro |

| Progressionszone 1 | 14% |

*12.084 Euro |

*24.168 Euro |

| Progressionszone 2 | ca. 24% |

*17.430 Euro |

*34.860 Euro |

| Spitzensteuersatz | 42% | *68.430 Euro |

*136.860 Euro |

| Reichensteuer | 45% | Ab *277.826 Euro | Ab *555.652 Euro |

Einkommensteuerberechnung-Werte für 2024

Die Berechnung der Einkommensteuer für 2024 berücksichtigt den auf *11.784 Euro angehobenen Grundfreibetrag. Der Eingangssteuersatz liegt in diesem Jahr bei 14%. Der Spitzensteuersatz für die Reichensteuer beträgt 45% und beginnt für Alleinstehende ab einem zu verst. Einkommen von 277.826 Euro. Von 66.761 Euro bis 277.826 Euro liegt der Grenzsteuersatz für Alleinstehende bei 42%.

| Tarifbereich | Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|---|

| Unterhalb Existenzminimum | 0% | 0 Euro |

Bis *23.568 Euro |

| Progressionszone 1 | 14% |

*11.784 Euro |

*23.568 Euro |

| Progressionszone 2 | ca. 24% |

17.006 Euro |

34.012 Euro |

| Spitzensteuersatz | 42% | 66.761 Euro |

133.522 Euro |

| Reichensteuer | 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Einkommensteuerberechnung-Werte für 2023

Für 2023 gilt ein Grundfreibetrag von 10.908 Euro bzw. dem doppelten Betrag bei Zusammenveranlagung. Der Spitzensteuersatz von 42% ist ab 62.809 Euro zu zahlen. Reichensteuer in Höhe von 45% fängt ab 277.826 Euro an. Die Ergebnisse der Einkommensteuerberechnung lassen sich weiter unten in einer PDF-Tabelle herunterladen.

TOP ▲

Wie hoch ist der Soli zur Einkommensteuer?

Der Solidaritätszuschlag (Soli) beträgt grundsätzlich 5,5% der Einkommensteuer. Es gibt aber Freigrenzen für geringere Einkommen. Werden die Freibeträge überschritten, steigt der Soli solange mit 11,9% an, bis er 5,5% der ESt erreicht hat. Von dort an beträgt er dann konstant 5,5% der Einkommensteuer.

Steuersätze Solidaritätszuschlag

| Jahr | Freigrenze bis ESt. | hoher Steuersatz 1 bez. auf ESt. | Steuersatz 2 bez. auf ESt. |

|---|---|---|---|

| vor 2021 | 0% bis 972 Euro ESt. | 20% von ESt. | 5,5% von ESt. |

| ab 2021 | 0% bis 16.956 Euro ESt. | 11,9% von ESt. | 5,5% von ESt. |

| ab 2023 | 0% bis 17.543 Euro ESt. | 11,9% der ESt. | 5,5% der ESt. |

| ab 2024 | 0% bis 18.130 Euro ESt. | 11,9% der ESt. | 5,5% der ESt. |

Weitere Links zum Thema ESt-Rechner

Aufgrund der Rentenerhöhung werden zahlreiche Rentner in 2024 steuerpflichtig. Die Einkommensteuer für Renteneinkünfte kann auf dieser Seite mit einem online Rentenbesteuerung-Rechner ermittelt werden. Alternativ zu den hier möglichen Lohnberechnungen kann auch eine Lohnsteuertabelle verwendet werden. Die günstigste Steuerklasse für Ehegatten kann mit diesem kostenlosen Steuerklassenrechner ermittelt werden.

Wie wird die Einkommensteuer beim Lohn berechnet?

Die Einkommensteuer beim Lohn wird Lohnsteuer genannt und vom Arbeitgeber bei der Lohnauszahlung einbehalten und direkt an das Finanzamt abgeführt. Die Lohnsteuer stellt daher nur eine besondere Erhebungsform der Einkommensteuer dar. Im Falle der Abgabe einer Einkommensteuererklärung durch den Arbeitnehmer wird die abgeführte Lohnsteuer dann im Rahmen der Einkommensteuerveranlagung auf die festgesetzte Einkommensteuer angerechnet. Auch die Beiträge zur Sozialversicherung sind vom Arbeitgeber einzubehalten und werden an die entsprechende Krankenkasse zu überwiesen. Der durchschnittliche Wert des Zusatzbeitrages für die Krankenversicherungen liegt in 2024 bei 1,7% und in 2025 bei *1,7%. Alle Berechnungen ohne Gewähr.

| |

TOP ▲

Häufige Fragen zum ESt-Rechner

Nachfolgend werden einige Fragen zu dem oberen ESt-Rechner und dessen Funktionen beantwortet.

Wie viel Steuern zahlt man bei welchem Einkommen?

Mit der Auswahl "ESt-Tabelle" kann eine Einkommensteuertabelle erstellt werden. Verheiratete können für das gemeinsame Einkommen die Zusammenveranlagung wählen.

TOP ▲

Welches Einkommen benötigt man für ein bestimmtes Nettoeinkommen?

Anstelle vom zu versteuerndem Einkommen kann hierzu die Auswahl "Nettoeinkommen" getroffen werden. Es kann auch eine Einkommensteuertabelle in Abhängigkeit vom Nettoeinkommen erstellt werden.

Wie wird ein Hinzuverdienst von 1000 Euro versteuert?

Hierzu kann der Erhöhungsbetrag eingegeben und die Auswahl "ESt-Rechner" verwendet werden. Als Berechnungsergebnis erhalten Sie die Steuersätze und die Besteuerung des Hinzuverdienstes.

Wie wirkt sich etwa Arbeitslosengeld auf die Einkommensteuer aus?

Diese Lohnersatzleistung ist zwar steuerfrei, erhöht aber unter Umständen den Steuersatz. Zur Berechnung kann das zusätzliche ALG1 unter Lohnersatzleistungen eingegeben werden. KUG oder Krankengeld und weitere Lohnersatzleistungen werden ebenso besteuert.

TOP ▲

Wie hoch ist die effektive Kirchensteuerbelastung?

Die Kirchensteuer wird in Deutschland als Zuschlag zur Einkommensteuer erhoben und beträgt in der Regel 8 % (in Bayern und Baden-Württemberg) oder 9 % (in den übrigen Bundesländern) der Einkommensteuer.

Auf den ersten Blick könnte man annehmen, dass die Kirchensteuerbelastung bei 8 % bzw. 9 % der Einkommensteuer liegt. Tatsächlich liegt die effektive Kirchensteuerbelastung jedoch niedriger, da die gezahlte Kirchensteuer als Sonderausgabe steuerlich absetzbar ist. Dies reduziert das zu versteuernde Einkommen, wodurch die Einkommensteuerlast und damit die Kirchensteuer selbst sinken. Die effektive Kirchensteuerbelastung hängt vom individuellem Steuersatz und Bundesland ab.

Zur Berechnung wählen Sie anstelle von "Zu verst. Eink." die Option "Eink. vor KiSt.". Der Einkommensteuer-Rechner ermittelt dann sowohl das Zu verst. Einkommen (Eink. vor KiSt abzgl. KiSt) und die daraus resultierenden Steuerbeträge.

Wie hoch muss das Einkommen sein um 1.000 Euro mehr Netto zu erhalten?

Hierzu kann das bisherige Netto (Auswahl "Nettoeinkommen") und der gewünschte Nettoerhöhungsbetrag eingegeben werden.

Wie hoch ist die Steuer bei 50.000 Euro Bruttogehalt?

Das Bruttogehalt und die Steuern können im Lohnrechner mit der Auswahl "Details" und dem Lohnzahlungszeitraum "Jahr" berechnet werden.

Wie erfolgt die Besteuerung bei beschränkter Steuerpflicht?

Die Veranlagung mit beschränkter Steuerpflicht betrifft Personen, die in Deutschland nur mit bestimmten Einkünften steuerpflichtig sind und hier keinen Wohnsitz oder gewöhnlichen Aufenthalt haben. Beispiele sind Auslandsrentner mit eienr deutschen Rente, falls Deutschland das Besteuerungsrecht für die Rente hat.

Die fehlende Berücksichtigung von Freibeträgen wie dem Grundfreibetrag oder der nicht vorhandenen Möglichkeit der Zusammenveranlagung führt oft zu einer höheren Steuerbelastung im Vergleich zur unbeschränkten Steuerpflicht. Sie können die Einkommensteuerbelastung bei beschränkter Steuerpflicht mit obigem Rechner online ermitteln.

Wie lässt sich die beschränkte Steuerpflicht vermeiden?

Unter bestimmten Voraussetzungen kann ein Antrag auf unbeschränkte Steuerpflicht gestellt werden, um die steuerlichen Vorteile zu nutzen. Dazu müssen mindestens 90% der Gesamteinkünfte in Deutschland erzielt werden, oder die ausländischen Einkünfte dürfen den (eventuell geminderten) Grundfreibetrag nicht überschreiten (§1 EStG ).

TOP ▲